Analiza due diligence

Dokonuj analizy bazy użytkowników nie tylko podczas wdrażania, ale także długo po tym, jak stali się oni Twoimi obecnymi klientami, aby zapewnić zgodność w zakresie due diligence. Bez względu na to, czy są to osoby fizyczne, czy prawne. Oceniaj dokładnie poziom ryzyka i jego zmiany. Nasze narzędzia dają Ci pewność, że trzymasz rękę na pulsie.

Narzędzia do stałej kontroli KYC

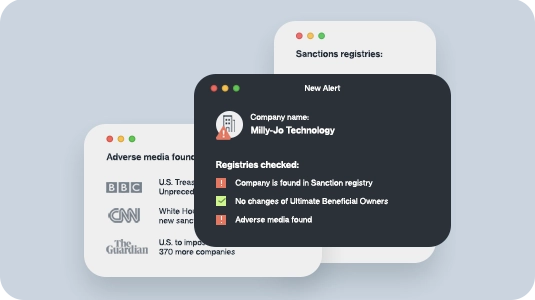

Weryfikacja na listach sankcyjnych

Weryfikacja pod kątem niekorzystnych przekazów medialnych

Weryfikacja osób zajmujących eksponowane stanowiska polityczne

Wykrywanie i weryfikacja beneficjentów rzeczywistych

Weryfikacja potwierdzenia adresu

Weryfikacja w rejestrach przedsiębiorstw

Weryfikacja w rejestrach osób fizycznych

Weryfikacja ryzyka dotyczącego adresu IP i poczty elektronicznej

Podejście holistyczne

Zgodność z przepisami

Proces analizy due diligence klienta

CDD jest niezbędnym krokiem w przeciwdziałaniu praniu pieniędzy. Instytucje finansowe i inne firmy mogą używać tego procesu do potwierdzania tożsamości klienta, sprawdzania jego transakcji finansowych i oceny jego profilu ryzyka. Przepisy w zakresie AML wymagają przeprowadzania analiz due diligence w odniesieniu do wszystkich nowych i obecnych klientów.

Stałe badanie sytuacji

Przeprowadzaj wielokrotne kontrole pod kątem sankcji, rejestru osób, adresu, utraty/kradzieży i innych zmian danych klienta. Włącz narzędzia AI, aby zadbać o przypomnienia i śledzenie oraz nie dopuścić do tego, aby dane klientów były nieaktualne.

Dlaczego klienci ufają Ondato

Często zadawane pytania

Proces analizy due diligence klienta jest wykorzystywany przez instytucje finansowe i inne firmy do gromadzenia i oceny istotnych informacji o obecnym lub potencjalnym kliencie.

Analiza due diligence zajmuje się oceną ryzyka. Na przykład instytucje finansowe, które chcą wdrożyć nowego klienta lub nawiązać relacje biznesowe z inną firmą, przeprowadzają analizę due diligence, aby zyskać wiedzę na temat ryzyka, reputacji i wszelkich ukrytych informacji dotyczących takiego klienta lub firmy.

KYC jest szerokim terminem dla całego tego procesu. Analiza due diligence klienta jest jednym z kroków, które koncentrują się na profilach finansowych i poziomach ryzyka, przy czym ma największe znaczenie w tym procesie. Analiza due diligence klienta oznacza gromadzenie i ocenę informacji o kliencie oraz określenie ryzyka przeprowadzania przez niego nielegalnych transakcji finansowych. Zarówno procesy KYC, jak i analiza due diligence klienta podlegają przepisom dotyczącym przeciwdziałania praniu pieniędzy (AML).

Istnieją trzy poziomy analizy due diligence klienta: standardowy, uproszczony i podwyższony.

To, czy istnieje obowiązek wykonania procesu EDD lub CDD, zależy od poziomu ryzyka klienta. Jeśli klient zostanie uznany za klienta niskiego ryzyka, może podlegać jedynie uproszczonej analizie due diligence, w którym jedynym wymogiem jest identyfikacja klienta, ale nie weryfikacja jego tożsamości. W przypadku klientów wysokiego ryzyka wymagana jest procedura EDD i zapewnienie stałego monitorowania, aby zapobiec praniu pieniędzy.

Tak. Analiza due diligence klienta jest wymogiem prawnym zgodnie z przepisami dotyczącymi przeciwdziałania praniu pieniędzy.

Analiza due diligence klienta (CDD) obejmuje cztery główne wymagania:

Zweryfikuj tożsamość klienta. Upewnij się, że Twoi klienci i partnerzy biznesowi są tymi, za których się podają. Obejmuje to analizę profilu ryzyka klienta.

Oceń zewnętrzne źródła informacji. Ponieważ due diligence wymaga uzyskania informacji od osób trzecich, ważne jest, aby rozumieć, które źródła są wiarygodne.

Zabezpiecz swoje informacje. Wszelkie gromadzone i przechowywane dane muszą być zabezpieczone, ponieważ ich wyciek może mieć poważne konsekwencje dla relacji biznesowych.

W razie potrzeby korzystaj z bieżącego monitorowania. Odpowiednio prowadzone procedury CDD wymagają, aby po wdrożeniu klienci wysokiego ryzyka byli stale monitorowani.